2016年1-2月国内多晶硅市场评述及后市展望

本期关注

多晶硅价格稳步回升

多晶硅库存消化殆尽,企业产能开满开足

多晶硅进口量再创新高,韩台仍是主要推动力

光伏新增产能释放,产业回暖势头火热

多晶硅后市预测

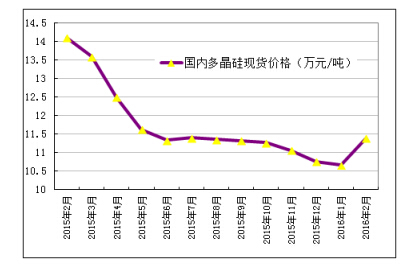

一、多晶硅价格稳步回升

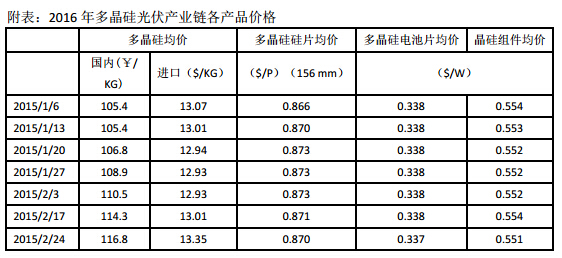

2016年1-2月份多晶硅价格呈“稳步回升”走势,成交价从1月初的历史低点10.54万元/吨温和回升至2月底的11.68万元/吨,增幅为10.8%。推动1月份多晶硅价格回升的主要原因是:一方面由于临近春节,受限于春节物流运输等原因,下游硅片企业提前囤积库存保证春节期间的生产供应,另一方面由于中下游看好上半年终端安装市场,扩产产能逐渐释放,因此导致1月份多晶硅需求量增加,故而推动多晶硅价格小幅回升。支撑2月份多晶硅价格回升的主要原因是:农历年前绝大多数企业订单已签至2月底,手中无多余库存,故春节之后报价继续回升,截止2月底多晶硅报价最高达到12.2万元/吨,而主流成交价也回升至11.5-11.8万元/吨,最高有12.0万元/吨成交,新订单交货期继续顺延至3月份,因此,多晶硅的旺盛需求是刺激价格继续回暖的主要动力因素。

图1 2015年2月-2016年2月国内多晶硅现货报价 单位:万元/吨

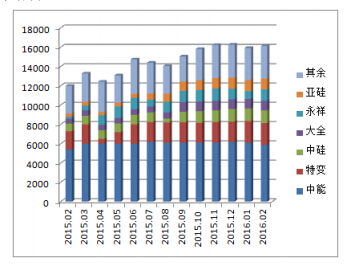

二、多晶硅库存消化殆尽,企业产能开满开足

硅业分会统计,2016年1-2月国内多晶硅产量为3.20万吨,同比大幅增加34.5%。1月份产量为1.59万吨,2月份产量为1.61万吨,其中江苏中能的产量占1-2月总产量的37.4%,占比有所减少,但依旧位居国内产量第一位,新疆特变和洛阳中硅分别位居第二、三位,1-2月按产出排序的前三大企业产量占总产量的59.6%。1-2月期间由于部分企业(四川永祥、宜昌南玻、神州硅业等)受到电路问题或检修技改等影响,产能未开满,其余企业均维持满产运行。目前在产企业有14家,其中6家有效产能在万吨/年以上,月均产量在千吨/月以上,在市场竞争中优势略明显。

图2 2015年2月-2016年2月国内多晶硅分企业产量图 单位:吨

从各企业生产情况看,目前全国在产企业14家,江苏中能及新特能源仍维持超负荷运行,江苏中能6.8万吨/年改良西门子法超载运行,年产量达7.2万吨左右,正常状态下每月产量在6100-6200吨(按31天算)。特变电工进入2016年开始,每月维持在2200吨左右的超负荷生产,产量仍居国内第二位。洛阳中硅在2015年8月份技改结束后,产量从9月份开始增加到千吨以上,仍位居国内第三。国内其他企业月产量在千吨以上的有:新疆大全、四川永祥、亚洲硅业,这三家企业在1-2月份期间除四川永祥因电网线路问题影响产量外,其他均正常生产。其余月产量在千吨以下的企业也有部分在检修技改,以期在未来淘汰整合过程中赢得先机。

从2014年3月初开始,多晶硅价格经历了将近两年持续走低,主要是由于受到国内光伏政策不明朗、下游应用启动缓慢以及“暂停加工贸易”公告出台后引发的“加工贸易突击进口”影响,国内多晶硅需求明显减少,多晶硅产业遭受严重冲击,但受制于国外进口的量价双重压力,国内多晶硅企业为了降成本保生存,不得不满产甚至扩产,再加之2014年突击进口导致大量的积压库存延续到2015年,导致2015年新增库存达到3.5万吨左右。直到进入2016年,受益于中下游企业对终端光伏电站的预期,硅片、电池片及组件环节产能大幅扩张,再加之农历年前浓烈的囤货意愿,多晶硅的需求量骤然增加,库存在2016年1月底便全部消化完毕,一直延续到2月底,国内各多晶硅企业手中均无多余库存。

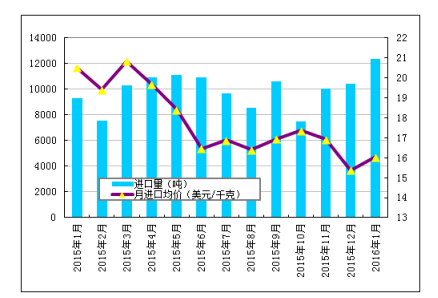

三、多晶硅进口量再创新高,韩台仍是主要推动力

根据海关最新数据统计,2016年1月份我国多晶硅进口量再创历史新高,达到12388吨,环比增加18.6%。主要仍是由于从韩国和台湾进口多晶硅量维持高位所致:第一,韩国进口量连续两月创新高,1月份创新高达到5897吨,环比增加11.5%,占当月总进口量的47.6%,依旧保持最大进口来源地,较排名第二的德国进口量高出70.1%,甚至超过往年单月各国进口总量,倾销程度与日俱增。第二,1月份从台湾进口多晶硅1358吨,占总进口量的11.0%,连续超过半年位居我国第三大进口地区。正是由于通过台湾进口规避“双反”征税的方式已经逐渐成为主流,所以即便美国进口量大幅减少,自美国和台湾进口量之和也在1500-2000吨/月左右,与美国未减少之前无异,故台湾转口量维持高位同样是导致多晶硅进口居高不下的又一主要因素。

1月份多晶硅进口均价微幅回升至16.04美元/千克,环比增幅为4.3%,主要是由于1月份从美国进口多晶硅大幅增加105%到43.67美元/千克,创历史新高,分析主要是受制于“双反”惩罚性关税的影响,从美国进口现货订单大量缩减,长单比例增加,导致从美国进口均价大幅飙升。而韩德进口价格均创新低:从韩国进口价格在连续9个月创新低之后,1月份继续再创历史新低到12.99美元/千克,同比下滑36.0%;德国也同样创历史新低至15.54美元/千克,同比下滑33.8%。

图3 2015年1月-2016年1月多晶硅进口量及进口均价示意图数据

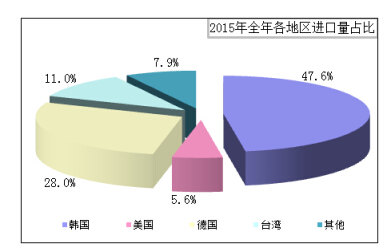

据分国别进口数据显示。1月份总进口量为12388吨,同比增加18.6%,其中自韩国、美国、德国、台湾四个地区共进口多晶硅11412吨,占总进口量的92.1%。其中从韩国进口量为5897吨,占总进口量的47.6%;从美国进口量为690吨,占总进口量的5.6%;从德国进口量为3467吨,占总进口量的28.0%;从台湾进口量为1358吨,占总进口量的11%;其他地区进口量为975吨,占总量的7.9%。

图4 2016年1月全年各地区进口量占比

四、光伏新增产能释放,产业回暖势头火热

在政策继续助力的背后,我国光伏行业在2015年已经走出阴霾,基本面回暖态势明显。公开资料显示,2015年我国光伏新增装机量约15GW,同比增长41%,连续三年全球第一,其中地面电站占比84%,分布式电站占比16%,全国累计装机量约43GW,跃居全球第一。

这一火热势头从上市公司财报上可以得到进一步印证。37家太阳能发电概念股公司中有近30家发布了2015年全年业绩预告,18家实现净利同比增长,其中15家预计增长率超过50%,珈伟股份以1490.16%-1519.51%拔得头筹,航天机电居于其后,净利润预计增长382%-415%。受此拉动,中游组件企业的盈利也有显著改善。51家组件企业平均产能利用率为86.7%,比2015上半年提高6个百分点。前十名企业利润率多在两位数,对33家通过规范条件的企业的2015年经营业绩分析后(统计中排除了几家因历史包袱过重而导致亏损的企业),仅有4家企业亏损,平均利润率达4.8%,明显高于电子制造业的3%平均水平,也高于2015上半年的2-3个百分点。

进入2016年,仅1月份国家能源局就颁布两项关于光伏发电的有关规定,政策的推出对整个光伏行业的回暖起到了利好作用。据预计,2016年全年新增硅片产能将达到8-9GW,电池片和组件新增产能也将分别达到8-9GW和12-14GW,全年光伏新增装机量将达20GW,光伏中下游企业新增产能的释放增速明显,推动多晶硅需求量明显增加,截止2016年2月底,多晶硅月均需求量达到2.6万吨/月,较2015年底月均需求量增加0.4万吨/月,即2月份新增硅片产能释放量实际达到0.8GW/月,随后下游环节新增产能将继续逐步释放。

五、多晶硅后市预测

根据2015年底多晶硅产量16.9万吨,进口11.7万吨,出口0.7万吨,电子级0.3万吨,硅片生产用多晶硅25万吨,得出2015年过剩2.6万吨,加之下游多晶硅库存0.9万吨,即2015年累计新增库存共约3.5万吨。1月份国内多晶硅产量约1.6万吨,进口预估1.2万吨,即供应在1月份新增2.8万吨,又鉴于目前多晶硅企业完全没有库存,则截止1月底6.3万吨的供应全部转移到下游,除去下游正常需求量2.6万吨/月(下游产能增加后)以及囤货库存2万吨(乐观估计),还有1.1万吨剩余,其中可能是新增硅片产能扩充导致的需求量增加,但同样有可能是下游囤货库存超过了正常量,从2月底硅片电池片价格停止上涨的迹象也可表明。随着终端电站安装需求量逐步落实,多晶硅供应需求会逐渐平衡,预计在3月底之前价格将趋于平稳。

原标题:供应持稳需求火热 多晶硅价格稳步回升